A l'occasion de la sortie de la SCPI Novapierre Allemagne 2, voici un tour d'horizon des différentes SCPI existantes pour investir sur le marché immobilier allemand. Un marché qui séduit de plus en plus d'investisseurs français pour la qualité de son parc locatif, la bonne tenue de l'immobilier d'entreprises allemand, et la fiscalité plus douce que pour un investissement en France. Découvrez 4 SCPI qui investissent en Allemagne

Les villes allemandes ont le vent en poupe : Elles jouissent d'une démographie favorable, d'une économie locale en progression et d'une effervescence culturelle. Dans la dernière étude annuelle mondiale de Mercer qui classe plus de 450 villes selon la qualité de vie, trois villes allemandes trustent le Top 10. Il s'agit de Munich (n°3), Düsseldorf (n°6) et de Francfort (n°7). Berlin arrive à la 13e position loin devant Paris au 39e rang.

Le parc est de qualité, donc, et en plus les prix restent très abordables, notamment par rapport aux villes françaises. Et comme les projections tendent vers une montée des prix, la perspective de plus-values est forte

L'autre intérêt pour un épargnant d'investir en immobilier en Allemagne (et pratiquement partout en Europe et dans le monde d'ailleurs), est que la fiscalité sera beaucoup plus douce. En premier lieu, ces revenus échappent aux prélèvements sociaux de 17.2%. En vertu de la Convention fiscale franco-allemande, les revenus locatifs perçus en Allemagne par la SCPI ainsi que les plus-values de cession des titres et des immeubles réalisées sont imposables en Allemagne. La SCPI sera ainsi soumise à l’impôt sur les sociétés allemandes de 15,825%. Celui-ci est prélevé à la source et la distribution de revenus aux associés est donc net d’impôt allemand. Les revenus fonciers de source allemande distribués par la SCPI et qui sont imposables en Allemagne sont également imposables en France lorsqu’ils sont perçus par des résidents français. Ils sont donc soumis à la TMI (tranche marginale d'imposition) de l'épargnant. Mais pour éviter une double imposition, l'associé bénéficie d'un crédit d’impôt égal à l'impôt français (calculé sur le taux moyen). L'impôt final sera donc nettement moins important que pour une SCPI française

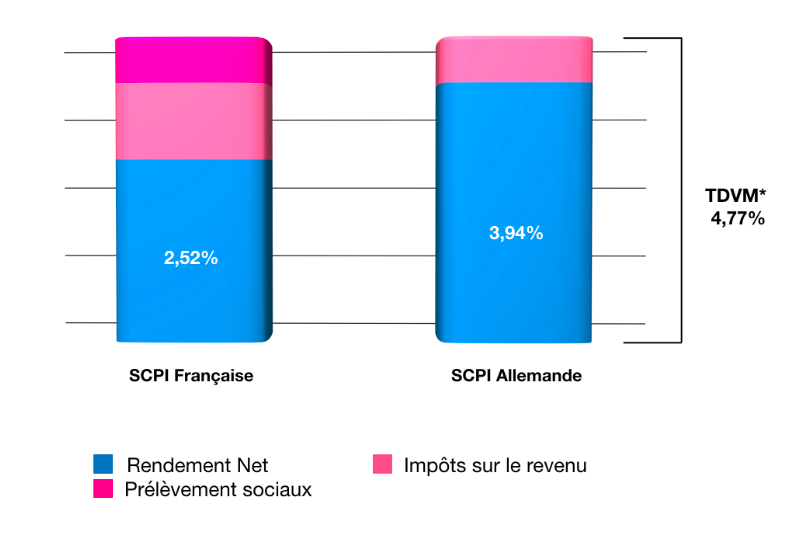

Prenons l'exemple d'une personne célibataire sans enfant dont le revenu imposable est de 65.000 euros. Son taux marginal d’imposition est donc de 30%. Le montant de son impôt sur le revenu est de 8.243.3 euros. Son taux d'imposition moyen est donc de 8242.3 euros / 65.000 euros = 12,68 %. Elle panache ses investissements en pierre-papier comme suit : une SCPI 100% française et une SCPI investie en Allemagne. Pour une comparaison claire et sur des bases identiques, nous allons prendre un TDVM de 4,77%* pour ces deux SCPI. En fonction de la fiscalité en vigueur, les rendements après impôts servis pour ces deux SCPI sont les suivants. A noter que dans le cas de la SCPI allemande, le TDVM est exprimé après imposition allemande. Pour notre personne amatrice de SCPI, l'imposition réelle sur les revenus allemands est la suivante : 30%-12,68%= 17,32%.

Le constat est sans appel. Pour un même TDVM déclaré, une SCPI investie en Allemagne offre un rendement net plus important qu’une SCPI investie uniquement en France.

L’imposition allemande est gérée directement et intégralement par la société de gestion reprenant toutes les étapes de la déclaration. Le crédit d’impôt est quant à lui calculé automatiquement par l’administration fiscale).

>> Je reçois une documentation complète sur la SCPI Novapierre Allemagne 2

Après un démarrage tranquille et un rendement de 3,24% en 2015, le rendement sur 2017 de Novapierre Allemagne est ressorti à 4,71%* grâce à la montée en puissance des dividendes trimestriels. Et le rendement a même augmenté en 2018 avec une distribution de 4.87%* après impôts, sans compter la distribution d'un report à nouveau, amenant le rendement global de l'année à 4.99%*. Au 1er Octobre 2018, la SCPI a aussi revalorisé le prix de sa part, de 2%. Une hausse directement appliquée sur l’investissement des porteurs de part. Le prix de la part est donc passé de 255 euros à 260 euros. Logique quand on sait que la valeur de reconstitution a été évaluée à 269 euros par part dans le rapport annuel de 2017.

Après un cru 2018 (et un début d'année 2019) exceptionnel, la SCPI a atteint en avril dernier son capital maximum, fixé dans les statuts, de 400 millions d'euros dans les prochains jours. Le gestionnaire annonçait ainsi qu'il n'accepterait plus les nouvelles souscriptions à sa SCPI. Mais "la pause sera de courte durée" précisait Paref.

En effet, quelques mois plus tard, Paref annonce le lancement du deuxième millésime de Novapierre Allemagne, bâti dans la continuité du premier afin d'offrir, à nouveau, l’accès au marché immobilier allemand des commerces.

Le commerce de proximité, un des secteurs les plus solides d’Allemagne aujourd’hui, évolue dans un modèle normé et installé, qui correspond aux habitudes de consommation des ménages allemands. L’Allemagne est une zone prospère au sein de laquelle ses habitants consomment structurellement de manière importante. Novapierre Allemagne 2, qui investira dans cette classe d’actifs, devrait ainsi bénéficier de cette dynamique. La SCPI reprendra donc les recettes qui ont fait le succès de sa grande sœur. Avec des améliorations. Pour ce nouvel Opus Paref Gestion a en effet souhaité s’attacher les services d’un professionnel du secteur de l’immobilier en Allemagne afin de l’accompagner sur ce marché. PRINCIPAL REAL ESTATE, présent sur le marché paneuropéen et gérant principalement des actifs immobiliers de commerces, dispose d’une expertise dans la recherche et la gestion d’actifs immobiliers situés en Allemagne.

Par ailleurs, pour ce nouvel opus, Paref a souhaité abaisser le délai de jouissance au 1er jour du 3ème mois suivant la réception intégrale des fonds par la société. Un vrai atout par rapport à Novapierre Allemagne 1 (5 mois) et la plupart des autres SCPI du marché.

>> Je demande une documentation sur Novapierre Allemagne 2

Fort du dynamisme des SCPI étrangères, et du marché immobilier allemand, la SCPI a réalisé en 2018 une collecte de 125 millions d'euros permettant un doublement de la capitalisation de la SCPI en 1 an, à 243 millions d'euros au 31/12/2018. Et la dynamique s'est poursuivie en 2019 puisque la SCPI atteignait une capitalisation de 285 millions d'euros au 31 mars 2019.

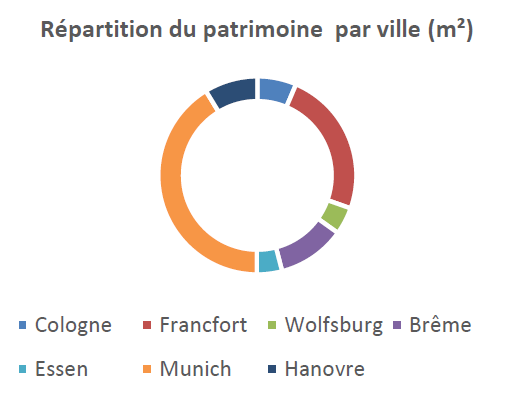

Au cours du premier semestre, la SCPI a finalisé l'acquisition d'un immeuble de bureaux situé à Hanovre, la capitale du Land de Basse-Saxe qui regroupe 516 000 habitants et son agglomération plus de 1 113 000 habitants, et un autre à Ratingen, dans un pôle de bureaux près de l'aéroport de Düsseldorf, la capitale du Land de Rhénanie du Nord Westphalie qui compte plus de 11 millions d'habitants.

Ce dynamisme ne se fait pas au détriment de la performance puisque le TDVM* 2018 a été de 4.5%**, donc au-dessus de la moyenne du marché des SCPI (4.35%**). Et la société de gestion prévoit une augmentation du dividende pour 2019.

a rentabilité est là, et la valorisation également puisque depuis le 15 juillet, le prix de la part de la SCPI d'entreprise Eurovalys est passé de 1 000 € à 1 015 €, soit une revalorisation de + 1,5 %.

>> Je reçois une information complète sur la SCPI Eurovalys

L'exposition de la SCPI au marché allemand est minoritaire : 35.9% de l'actif. La société est investie à 41.4% en France et à 22.7% en Irlande.

Le marché de la santé, notamment en France, connaît depuis 20 ans un développement important lié à l’augmentation des besoins en soins médicaux du fait du vieillissement de la population (en 2050, un habitant sur trois sera âgé de plus de 60 ans contre un sur cinq en 2005) et de l’allongement de la durée de vie (une fille sur deux qui naît aujourd’hui sera centenaire).

Euryale Assets Management est particulièrement attentive à la qualité des locations exploitants. Avec des baux sur des durées fermes de très long terme, la société de gestion entend créer une relation de confiance avec ses locataires. Elle a notamment une stratégie d'accompagnement passant par le portage de l'immobilier, en particulier grâce à l'aptitude d'Euryale à sourcer des opérations de construction d’établissements neufs

Outre la recherche de la performance, la SCPI d’entreprise à capital variable qui propose une solution innovante d’épargne immobilière :

Le TDVM* s'est inscrit 5.05%** en 2018. Il s'agit de l'un des meilleurs rendements du marché. La SCPI affiche une belle résistance puisque le rendement est resté stable par rapport à 2017.

>> Je reçois une information complète sur la SCPI Pierval Santé

Si, initialement, la France était une zone privilégiée par la SCPI, la société a acquis petit à petit plus de patrimoine à l'étranger, en zone euro, qui lui donne aujourd'hui une vraie diversification géographique, avec des avantages fiscaux.

En 2018, Atream a réalisé pas moins de trois acquisitions en Allemagne, qui est donc devenue fin 2018 la zone privilégiée avec près de 60% du patrimoine de la SCPI.

Et en 2019, la société a décidé de réaliser une mega-acquisition en Belgique, pour un montant total d’environ 73 millions d'euros, répartis sur 6 hôtels 3 et 4 étoiles, pour une durée de bail ferme de 24 ans. Cette acquisition a donc eu pour conséquence de doubler la taille de la SCPI, et de faire de la Belgique la première zone géographique du fonds.

Désormais, la France ne représente plus que 9% de l'actif, les Pays-bas, 11%, l'Allemagne 30% et donc la Belgique 50%. Une diversification géographique séduisante, dans des pays économiquement solides.

Le TDVM* s'est inscrit 4.60%** en 2018. Tout à fait honorable pour un patrimoine en cours de constitution sur lequel existait encore un pourcentage élevé de franchises de loyers temporaires à la fin du 3ème trimestre. Le taux d'occupation financier, à 70% fin 2018, est ainsi passé à près de 100% aujourd'hui. Une bonne nouvelle pour le rendement 2019.

Communication non contractuelle à but publicitaire

* TDVM : Le Taux de Distribution sur Valeur de Marché mesure le niveau de distribution historique. Il est la division du dividende brut avant prélèvement libératoire versé au titre de l'année N (y compris les acomptes exceptionnels et quote-part de plus-values distribuée) par le prix de part acquéreur moyen de l'année N.

** Les parts de SCPI de rendement sont des supports de placement à long terme (minimum 10 ans) et doivent être acquises dans une optique de diversification de votre patrimoine.

Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi dans une SCPI n’est pas garanti. La valeur de part d'une SCPI évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier d'entreprise. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille de la SCPI.

- La liquidité. La SCPI n’étant pas un produit coté, elle présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier d'entreprise et du marché des parts de SCPI.